Sehr geehrte Damen und Herren!

Sehr herzlich laden wir Sie zu der nächsten Online-Konferenz ein. Die nächste Konferenz zum Thema „Legale Entsendung von osteuropäischen Betreuungskräften nach Deutschland“

Blog „Prawne, podatkowe i ubezpieczeniowe aspekty delegowania w Europie”

Blog przygotowywany jest przez:

- Brighton&Wood - European Employment Lawyers & Advisors | Warszawa – Kraków – Opole – Lotnisko Radzieje ICAO: EPRD – Bruksela | www.BrightonWood.com

- ELYSIUM – Kadry i płace dla firm delegujących | Warszawa – Kraków – Opole | www.Elysium-Europe.eu

- GlobalEmployment.eu – Cross-Border Employment in Europe - Berlin | www.GlobalEmployment.eu

Konsultacje prawne i stała obsługa prawna dla firm delegujących: Obsługa firm delegujących | Delegowanie.pl

Konsultacje kadrowo-płacowe i stała obsługa kadrowo-płacowa dla firm delegujących: www.Elysium-Europe.eu

Publikacje dla firm delegujących: Książki n/t delegowania | Delegowanie.pl

Szkolenia online dla firm delegujących – w każdą środę: Seminaria Online | Delegowanie.pl

Certyfikacja „ZERT 6378 Legalna Opieka Domowa”: bezpłatna Konferencja Online 8 grudnia 202

Na prośbę firm uprzejmie informujemy, że najbliższa konferencja poświęcona legalnemu modelowi delegowania opiekunów do Niemiec odbędzie się w trybie ONLINE:

Entsendung von osteuropäischen Betreuungskräften nach Deutschland: Konferenz Online am 23. November 2023

Auf Wunsch von vielen Unternehmen, wird die nächste Konferenz zum Thema Entsendung von osteuropäischen Betreuungskräften nach Deutschland

delegowanie opiekunów do Niemiec w 2024 r.: Konferencja Online w dniu 23.11.2023 r.

Na prośbę wielu firm, które zgłosiły się na konferencję w Berlinie, uprzejmie informujemy, że

Certyfikacja polskich agencji opieki działających w Niemczech: „ZERT 6378 LEGALNA OPIEKA DOMOWA”

Na najbliższej Konferencji dla Praktyków w Berlinie w dniu 23.11.2023 r. zaprezentowana zostanie funkcjonująca na rynku od 2011 r. Certyfikacja dla polskich agencji opieki „ZERT 6378 Legalna Opieka Domowa”/Zertifizierung „ZERT 6378 Legale Häusliche Betreuung”.

Certyfikowane agencje opieki mają dostęp do większej ilości lepszych zleceń na terenie Niemiec. Niektóre niemieckie agencje pośrednictwa zrezygnowały ze współpracy z agencjami nie posiadającymi ważnego certyfikatu „ZERT 6378 Legale Häusliche Betreuung”.

Entsendung von Betreuungskräften nach Deutschland in 2024: Konferenz in Berlin am 23. November 202

Der Europaverband für häusliche Pflege und Betreuung e.V. (www.VerbandPflege.eu) organisiert in Berlin am 26. November die Konferenz zum Thema: Entsendung von Betreuungskräften nach Deutschland in 2024.

An der Konferenz werden führende polnische und deutsche Pflegeagenturen teilenehmen.

Die Teilnahme an der Konferenz ist kostenlos für Premium-Mitglieder des Europaverbandes für häusliche Pflege und Betreuung e.V. in Berlin (www.VerbandPflege.eu).

delegowanie opiekunów do Niemiec w 2024 r.: Konferencja w Berlinie w dniu 23.11.2023 r.

Europejskie Zrzeszenie Opieki Domowej (www.VerbandPflege.eu) serdecznie zaprasza na bezpłatną konferencję w Berlinie poświęconą opiece domowej.

W konferencji wezmą udział wiodące niemieckie i polskie agencje opieki.

Konferencja jest bezpłatna dla członków Klubu Premium Europejskiego Zrzeszenia Opieki Domowej (www.VerbandPflege.eu).

inwigilacja polskich agencji opieki i przejmowanie danych opiekunów przez niemieckich pośredników: Konferencja dla praktyków w Krakowie 5.10.2023

Coraz więcej pośredników niemieckich, także wiodących firm na rynku, stosuje nieuczciwe i nielegalne praktyki wyłudzania danych opiekunów od polskich firm. Odbywa się to w szczególności przy pomocy systemów zarządzania zleceniami. Dostęp do tych danych mają „zaprzyjaźnione polskie i niemieckie spółki oraz osoby”. Opiekunki bombardowane są telefonami, w których namawia się je do zmiany agencji. Takie praktyki rujnują wizerunek firm delegujących opiekunów.

napaść na polską agencję opieki działającą w Niemczech

W ostatnim czasie ma miejsce bezprecedensowa akcja wymierzona przeciwko małej polskiej firmie działającej w branży opieki domowej w Niemczech.

Oto w ostatnich dniach działające od wielu lat polskie zrzeszenie agencji opieki domowej uderza w jedną z najstarszych firm z branży.

ZUS dokonuje przypisu składek od polskich firm delegujących opiekunów do Niemiec: Konferencja dla praktyków w Krakowie 5.10.2023

Polskie firmy delegujące opiekunów do Niemiec sięgają bardzo często po różne modele „optymalizacyjne”. Na pierwszy rzut oka pozwalają one zaoszczędzić na składkach. Po kilku miesiącach lub latach delegowania okazuje się jednak, że model taki nie jest prawidłowy, a spółkę oraz jej członków zarządu spotykają nieprzyjemne konsekwencje: przypis składek, odsetki za zwłokę, opłata dodatkowa.

W ekstremalnych przypadkach przypis składek w firmie delegującej przez cały rok 100 opiekunów do Niemiec może wyglądać w taki oto sposób:

własna agencja pośrednictwa i opieki w Niemczech: Konferencja dla Praktyków w Krakowie 5.10.2023

Coraz więcej polskich agencji opieki zakłada w Niemczech własne agencje pośrednictwa i biura pozyskiwania i obsługi rodzin i podopiecznych.

W ten sposób uniezależniają się od niemieckich pośredników.

Legalne i zyskowne delegowanie opiekunów do Niemiec 2023/2024: Konferencja dla Praktyków w Krakowie 5.10.2023 r.

Legalne i zyskowne delegowanie opiekunów do Niemiec 2023/2024

Prowadzący:

Tomasz Major

Prezydent Europejskiego Zrzeszenia Opieki Domowej w Berlinie (www.VerbandPflege.eu)

Partner-Założyciel Kancelarii Brighton&Wood | Warszawa, Kraków, Opole, Lotnisko Radzieje, Berlin, Nicea

(www.BrightonWood.com)

Autor ponad 250 publikacji n/t delegowania personelu z Europy Środkowo-Wschodniej za granicę

bezpośredni dostęp do zleceń od niemieckich rodzin i od niemieckich pośredników

Członkowie Europejskiego Zrzeszenia Opieki Domowej e.V. w Berlinie (www.VerbandPflege.eu) mają dostęp do bezpośrednich zleceń od niemieckich rodzin i od niemieckich pośredników:

Service für deutsche Vermittler | VerbandPflege.eu

Związek zrzesza polskie i niemieckie legalnie działające agencje opieki.

Bezpłatne egzemplarze najnowszej książki: "Delegowanie opiekunek do Niemiec. 2023."

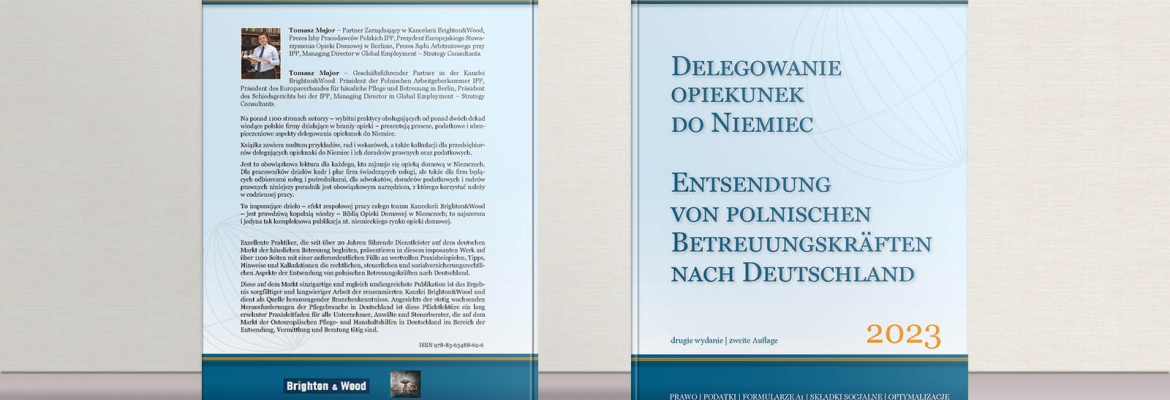

„Delegowanie opiekunek do Niemiec. Entsendung von polnischen Betreuungskräften nach Deutschland. 2023.” | Tomasz Major (red./Hrsg.) | 1180 stron/Seiten | Berlin, 2023

Książka sfinansowana została w ramach ‘Programu polskiego delegowania w Europie 2020-2030’.

Obszerne informacje n/t książki: www.Elysium-Europe.eu/opieka2023 | www.delegowanie.pl

Ze wstępu do II wyd.:

Ostatnie wolne miejsca na seminarium: Delegowanie opiekunek do Niemiec w 2023

Zapraszamy na najbliższe Spotkanie Praktyków Delegowania.

Odbędzie się ono w dniu: 16 luty 2023 r. 11.00 – 14.00 - Kraków, Hotel Conrad****, ul. Josepha Conrada 29.

własna agencja pośrednictwa i opieki w Niemczech: Konferencja dla praktyków w Krakowie 16.02.2023

Coraz więcej polskich agencji opieki zakłada w Niemczech własne agencje pośrednictwa i biura pozyskiwania i obsługi rodzin i podopiecznych.

W ten sposób uniezależniają się od niemieckich pośredników.

eigene Pflegeagentur in Polen: Konferenz in Krakau am 16. Februar 2023

Polnische Pflegeagenturen werden von den deutschen Vermittlern unabhängig. Auch gründen deutsche Vermittler zunehmend eigene Entsendebetriebe in Polen.

LAG Berlin-Brandenburg: 24-Stunden-Betreuerin steht Bezahlung für 24 Stunden zu: Konferenz in Krakau am 16. Februar 2023

Das Bundesarbeitsgericht (BAG) hatte sich bereits im Juni 2021 mit dem Problem der 24-Stunden-Pflegekräfte beschäftigt. In einer Grundsatzentscheidung stellt das BAG fest, dass der Mindestlohn auch für Bereitschaftszeiten der Pflegekräfte gilt (Az. 5 AZR 505/20).

Ein Urteil mit Sprengkraft hat das Landesarbeitsgericht Berlin-Brandenburg gefällt. 24-Stunden-Pflegekräfte müssen den Mindestlohn grundsätzlich für die kompletten 24 Stunden erhalten.

zapowiedź wydawnicza: książka "Delegowanie opiekunek do Niemiec." Drugie wydanie. 2023 r. 904 strony (red. Tomasz Major)

zanowni Państwo!

Staraniem Kancelarii Brighton&Wood i ELYSIUM ukazało się właśnie drugie wydanie bestsellerowego poradnika „Delegowanie opiekunek do Niemiec”.

Na ponad 900 stronach omówiono dogłębnie nie tylko obowiązujące regulacje prawne polskie i niemieckie, ale przede wszystkim praktykę urzędów oraz najnowsze orzecznictwo.

Książka dostępna będzie dla wszystkich firm delegujących opiekunów do Niemiec od 24 lutego 2023 r.

Książka jest dwujęzyczna: polska i niemiecka.

Bezpłatne egzemplarze dla firm obsługiwanych i konsultowanych przez:

LAG Berlin-Brandenburg: 24-Stunden-Betreuerin steht Bezahlung für 24 Stunden zu: Konferenz in Krakau am 16. Februar 2023

Das Bundesarbeitsgericht (BAG) hatte sich bereits im Juni 2021 mit dem Problem der 24-Stunden-Pflegekräfte beschäftigt. In einer Grundsatzentscheidung stellt das BAG fest, dass der Mindestlohn auch für Bereitschaftszeiten der Pflegekräfte gilt (Az. 5 AZR 505/20).

Ein Urteil mit Sprengkraft hat das Landesarbeitsgericht Berlin-Brandenburg gefällt. 24-Stunden-Pflegekräfte müssen den Mindestlohn grundsätzlich für die kompletten 24 Stunden erhalten.